2.7亿吨!全球乙烯格局生变

乙烯既是烃类裂解产品,又是重要的石油化工的基础原料,乙烯装置是石化产业的龙头。乙烯衍生物产品种类众多,在合成材料、有机合成等方面有广泛应用,规模占全球石化产品总量的75%以上[1],广泛应用于包装、农业、建筑、纺织、电子电器、汽车等领域,业内更是将乙烯产能作为衡量一个国家石化产业发展水平的重要标志。在能源转型、“净零”碳排放大趋势下,全球乙烯产业的供应、消费、原料和贸易等都发生了显著变化。在资源和市场驱动下,全球主要乙烯生产地区产能份额快速转变,供应向消费地和资源地转移,中国和美国两大石化生产消费大国引领全球乙烯产能快速增长,中国在2022年超越美国成为全球最大乙烯生产国,影响力和地位显著提升,全球乙烯消费重心加快东移。未来全球油品需求增速将放缓,而化工产品需求将稳定增长,成为拉动石油需求增长的主要动力,全球乙烯产业的投资将保持稳步增长,乙烯原料更加多元化、轻质化,装置更加大型化,生产工艺技术更加多元和低碳,区域间乙烯产业发展差距拉大,竞争加剧。

1 全球乙烯产业格局变化

01 | 2022年中国超越美国成为全球第一大乙烯生产国

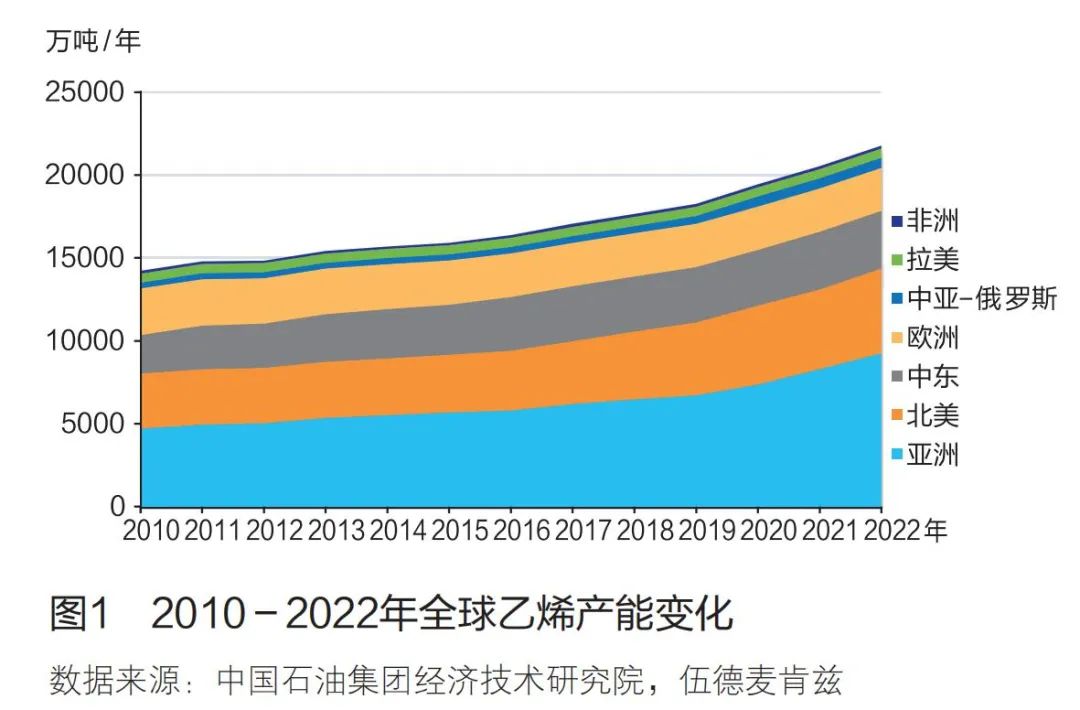

进入21世纪以来,全球乙烯产业持续快速发展,2022年全球乙烯总产能已达2.18亿吨/年(见图1),较本世纪初翻一番。过去20年乙烯产能年均增长率为3.5%,其中前10年年均增长率为3.2%,后10年增速明显加快,年均增长率达3.8%。带动近10年来全球乙烯产能快速增长的主要动力来自中国、美国及中东等地区。

2010—2013年,首先是中东地区兴起一波乙烯扩能,主要是沙特阿拉伯和伊朗依靠乙烯原料资源优势新建一批乙烯项目,之后,美国在2016—2020年凭借其国内页岩气革命带来的乙烷产量大幅增加的优势,进行了第一波乙烷制乙烯扩能,新增乙烯产能近1200万吨/年,目前,美国正在进行第二波乙烯扩能,产能扩张规模约为470万吨/年,远低于第一波。2010—2019年,中国乙烯产能一直保持稳步增长,新增产能约1200万吨/年,2020年开始爆发式增长,预计3年内将新增产能近2000万吨/年。

中东地区乙烯产能在2013年同时超过欧洲和美国,但在2017年又被美国反超。近几年,在炼化一体化、民营大炼化快速发展、煤/甲醇制烯烃快速发展和“油转化”趋势推动下,中国乙烯产业规模呈现前所未有的跨越式发展,在全球乙烯行业中的权重不断提升,2019年中国乙烯产能规模首先超越欧洲地区,2021年又超过中东地区,2022年中国乙烯产能(4933万吨/年)将首次超过美国(4330万吨/年),继成为全球炼油第一大国之后,又跃居全球乙烯第一生产大国,助力中国成为世界炼化第一大国。

02 | 亚洲乙烯产能超过欧美总和,占比快速大幅提升,产业重心加快东移

资源和市场因素决定了全球石化产业发展的不均衡,也造成全球乙烯产业区域发展出现明显差异,全球乙烯产能分布形势已经发生显著变化,2010年,亚洲、北美、欧洲、中东在全球乙烯总产能的占比分别为33%、23%、20%、16%,其他地区占比分别为拉美4%、中亚-俄罗斯3%,非洲1%;到2022年,乙烯产能“四分天下”的局势已经变成以亚洲为主,北美次之,中东和欧洲随后的格局。期间,亚洲地区所占份额大幅提升至42%,北美地区占比维持在23%,中东地区维持在16%,欧洲下降至仅有12%,其他地区占比分别为拉美3%、中亚-俄罗斯3%,非洲1%。中国在亚洲地区的乙烯产能占比已经达到50%。中国在全球乙烯的产能占比从2010年的10%大幅升至2022年的21%左右,而美国乙烯产能占比从18.7%小幅增至19.9%。目前,全球主要乙烯生产商有200多家[2],乙烯产能仍主要集中在传统的石化公司和化工公司,前10位乙烯生厂商产能合计为9300万吨/年左右,约占全球总产能的44%。中国一些民营大炼化企业兴起,成为乙烯产业的重要参与者。

03 | 乙烯原料多元化和轻质化进程加快,乙烷等轻质原料占比持续增加

生产乙烯的原料最初是油气田中的轻烃,到上世纪60年代,乙烯裂解原料主要是乙烷和石脑油,70年代又扩大到轻柴油等馏分,但石脑油是主要原料。80年代,石脑油在乙烯原料中约占70%左右,亚洲和欧洲乙烯生产主要使用石脑油。90年代后期,随着中东油田轻烃产量大幅增加,乙烷在裂解原料中的占比大幅提升。近年来,随着美国页岩气产量大幅增加,乙烷在裂解原料中的占比快速提升。除了蒸汽裂解制乙烯外,根据各国和地区资源禀赋的不同,煤制烯烃、甲醇制烯烃、可再生原料制乙烯等途径的发展使乙烯原料更加多元化。从各种途径看,目前蒸汽裂解仍是主要能力,占全部产能的96%,煤/甲醇制烯烃占3%左右,其他途径占比仍很小。

进入新世纪以来,全球乙烯原料的多元化、轻质化趋势明显,石脑油在乙烯原料中的占比已经从2010年的62.8%下降至2022年的47.6%左右,而乙烷原料占比从17.3%增至21.4%,煤/甲醇原料占比从0.1%提升至8.4%。其他原料方面,从2010年至2022年,液化石油气(LPG)原料占比从13.8%升至16.8%,粗柴油占比从5.6%略降至5.2%,另有其他原料占比维持在0.5%左右。从原料所生产的乙烯产量看,由石脑油生产的乙烯产量占全部乙烯产量的份额从2010年的49%下降到39%,由乙烷生产的乙烯产量份额从31%增长到37%。从各种原料乙烯的收率看,乙烷裂解制乙烯流程短,乙烯收率也最高,平均收率在80%左右,石脑油制乙烯的收率在35%左右,液化石油气原料制乙烯收率为42%,煤制乙烯收率为15%,甲醇制乙烯平均收率在33%左右。

04 | 生产商越发注重乙烯生产短流程和低成本化,增强化工业务竞争能力

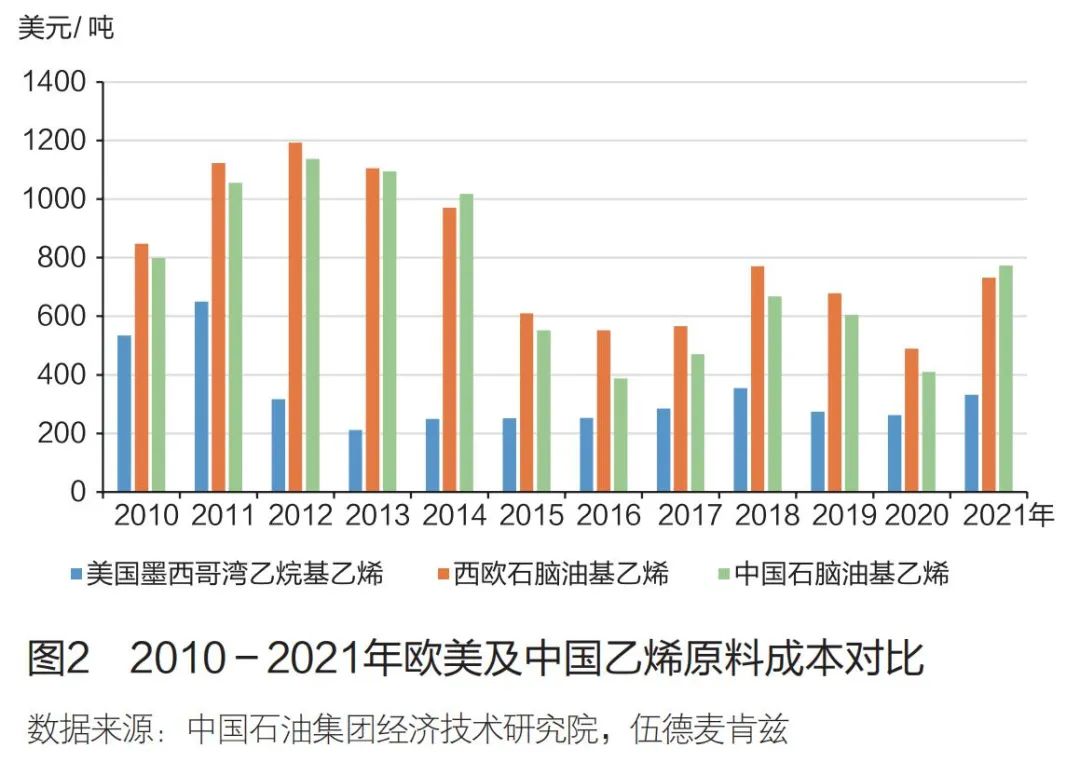

1.全球主要地区乙烯成本差异逐渐缩小

全球各地区乙烯原料成本存在较大差异,乙烷等轻质原料成本明显低于石脑油及其他重质原料。亚洲和西欧乙烯原料以石脑油为主,而美国乙烷价格远低于西欧和亚洲石脑油价格,美国乙烷价格随原油价格的波动幅度也较小,美国乙烷裂解产乙烯具有明显成本优势。美国乙烷基乙烯较亚洲石脑油基乙烯的成本优势已经从2013—2014年的800美元/吨下降至2021年的400美元/吨左右(见图2),随着美国乙烷价格的提高,乙烷与石脑油之间的原料成本差距会逐渐缩小,但这种成本优势将长期存在。

2.乙烯生产低成本化以提升化工业务竞争力

原料成本是影响区域乙烯产业发展的重要因素,原料的低成本对于石化厂商的效益提升至关重要。原料成本高企,对欧洲乙烯产业造成冲击。2008—2015年,受中东地区低价乙烯产品的冲击,加之东北亚地区乙烯产业迅速发展以及美国页岩气革命带来的石化产业复兴,欧洲乙烯失去竞争力,多套乙烯装置关停,2015年逐渐稳定,很多乙烯装置通过改造采用石脑油加轻烃混合进料,混合进料的产能占比近60%,只用石脑油的占比在21%。一些公司在装置中加入美国乙烷进料。目前欧洲只有1套纯乙烷进料的乙烯装置,埃克森美孚公司和壳牌公司各占50%的股权。

近年来,中国乙烯生产商也在发展低成本乙烯,原料已经不仅仅局限在石脑油,煤/甲醇制烯烃、乙烷制乙烯得到重视和发展。中国已经建成并计划新建一批乙烷裂解和轻烃裂解项目,2021年中国石油集团两套乙烷裂解制乙烯项目投产。国际大型石化公司也通过降低乙烯成本来提升化工业务的竞争力,例如埃克森美孚在中国广东新建原油直接制乙烯装置,走原料低成本化、产品高端化路线,抢占中国国内市场。近些年,埃克森美孚调整或削减其炼油能力,芳烃等基础化工品产能基本保持不变,持续增加在全球的乙烯产能,强化乙烯发展战略。埃克森美孚公司通过乙烯低成本化、聚乙烯产品高端化策略,在全球范围内集中发展乙烯产业链这一化工核心业务,使其化工业务规模和效益持续快速提升。

05 | 乙烯装置规模大型化,技术路线多元化和低碳化

1.原料及市场变化推动乙烯工艺技术多元化发展

石油烃裂解制烯烃技术最早开始于上世纪20年代,1941年新泽西标准石油公司在美国巴吞鲁日建成了全球第一套蒸汽裂解装置,开创了以乙烯装置为龙头的石油化工历史。近百年来,乙烯生产技术不断发展,出现了多种生产乙烯的方法,乙烯装置的规模也在不断提升,目前,单套乙烯装置规模已经达到150万吨/年。乙烯规模大型化促进了大型裂解炉的发展,目前建成的最大的石脑油裂解炉乙烯产能达到25万吨/年,最大乙烷裂解炉乙烯产能可达35万吨/年。

随着全球石化产业的发展和市场对乙烯及衍生产品需求的增长,一些非蒸汽裂解制乙烯技术逐渐兴起,例如甲醇制烯烃、原油直接制乙烯、催化裂化制烯烃、乙醇脱水制烯烃等。近年来,全球炼化行业从燃料型向化工型转型,“成品油转化工品”的大趋势越来越明显。传统的石油石化公司正在积极应对这一变化,通过对传统工艺集成创新或直接革新颠覆传统炼油工艺,将炼化一体化项目升级至原油制化学品项目。埃克森美孚公司和沙特阿美公司的技术具有代表性,埃克森美孚率先发展了原油直接制烯烃技术。在燃料型炼厂中,乙烯一直是催化裂化的副产品。随着炼化转型加快推进,将低碳烯烃作为目标产物的技术研究增多,形成了一些利用催化裂化工艺生产乙烯的新技术,包括催化裂解(DCC)技术、催化热裂解(CPP)技术、重油直接裂解制乙烯(HCC)技术等。此外,一些公司和研究机构正在开发新的制乙烯技术,包括甲烷制乙烯、合成气直接制乙烯、二氧化碳制乙烯等。

2.在碳减排压力下低碳乙烯技术加快创新发展

碳氢转化带来的碳排放是能化产品生产流程中最重要的过程排放。在“净零”碳排放目标下,乙烯行业发展面临来自碳排放的掣肘。研究表明,石脑油裂解制乙烯的碳排放量(1.2吨二氧化碳/吨乙烯)大于乙烷裂解制乙烯的碳排放量(0.8吨二氧化碳/吨乙烯),选择低碳原料制乙烯是从源头减排的有效方法之一。乙烯裂解装置的大部分碳排放来自化石能源燃烧,例如裂解炉通过燃烧燃料气对炉管加热,从而产生大量二氧化碳。如果将化石燃料升级为利用电能甚至氢能的绿色技术,将显著降低乙烯装置的碳排放量。一些公司加快开发由电力驱动的“净零”碳排放蒸汽裂解技术。2021年,巴斯夫公司与沙特基础工业公司签订共同开发电加热蒸汽裂解炉解决方案的协议。2022年7月,陶氏公司与壳牌公司在阿姆斯特丹能源转化区的电驱动蒸汽裂解炉试验装置开始运行;鲁姆斯公司也在2022年7月推出行业内首套“净零”碳排放的乙烷裂解装置。

06 | 乙烯需求持续保持较快增长,消费重心加快向新兴经济体转移

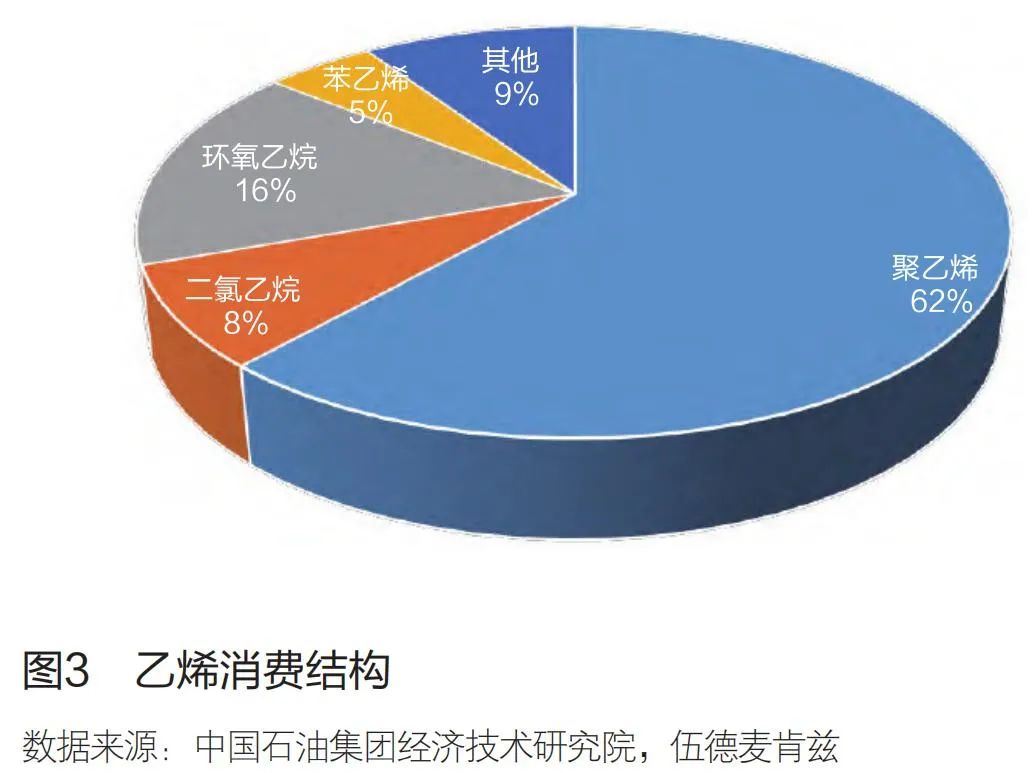

作为重要的有机原料,乙烯主要用于生产聚乙烯、乙二醇、二氯乙烷、环氧乙烷、苯乙烯单体、聚氯乙烯等化工产品(见图3)。人口增加、经济发展、石化产品消费稳定增长等因素支撑乙烯消费在过去20年保持稳定增长,新能源、化工新材料等新兴消费领域和应用场景也带来乙烯及衍生物的消费增量。2010-2021年,全球乙烯需求量年均增长3.3%,高于期间全球经济年均2.4%的增速水平。目前,全球乙烯需求量约为1.96亿吨/年,较2010年增长50%。全球乙烯人均消费量从2010年的17千克增至2021年的22千克左右。聚乙烯是拉动乙烯消费增长的引擎,主要受发展中国家对包装和管材等需求的推动,聚乙烯在乙烯消费结构中的占比从2010年的59%增加到2021年的62%左右,期间,聚乙烯的年均消费增速达3.8%,快于乙烯消费增速。全球乙烯需求重心加快东移,加快向新兴经济体转移,亚洲乙烯需求占比从2010年的34%上升至2021年的45%,而西欧地区乙烯需求占比从2010年的20%下降至13%左右,美国乙烯需求占比基本保持在18%左右。

07 | 全球乙烯贸易规模扩大,美国出口地位不断提升

2010年全球乙烯贸易量约为1200万吨,疫情前的2019年约为1580万吨,受新冠病毒疫情影响,2021年减少至1300万吨。从乙烯贸易格局看,目前全球乙烯净出口地区为中东、北美、日本、韩国,净进口地区主要为东南亚、中国和西欧(2015年之前)。中东地区乙烯出口量在2010-2013年逐步增长后减少,主要是由于本地需求量增加。日本、韩国乙烯出口总量超过中东地区。美国在2015年之前乙烯净出口量很少,自2018年开始有所增加,自2020年开始随着产能增长和乙烯出口终端建成,美国乙烯出口量明显增长,超过了中东地区。中国仍是全球最大的乙烯净进口国,进口主要来源地包括韩国、日本、美国、中国台湾和中东等,来自日本、韩国及美国的进口量占80%以上。随着国内产量的增加,中国乙烯自给率逐渐回升,乙烯进口依存度已从2018年的峰值明显下降。西欧乙烯进口来源地主要是中东和美国,同时也部分出口到东北亚地区,2015年前处于净进口状态,从2016年开始,低油价刺激乙烯生产装置开工率提高叠加本土需求下降,西欧变成乙烯净出口地区,2021年经济复苏下地区乙烯消费回升导致西欧又转回乙烯净进口状态。目前,全球主要的乙烯出口国为荷兰、韩国、日本、美国、德国及中东地区的一些国家。

2发展前景

从需求看,乙烯主要终端产品塑料的需求将随着全球GDP、人口和收入水平的增长而继续增加,乙烯共聚物产品在包装、建筑、汽车、电器等传统工业领域的存量需求将继续增长,在新能源等领域的高端聚烯烃材料、电子化学品高性能工程塑料等新兴消费领域增量需求加快增长,支撑乙烯需求量增长。预计2022-2026年全球乙烯需求仍将较为强劲,但由于产能建设过快,使得乙烯行业开工率将处于较低水平。2026年后,随着乙烯新建项目减少,全球乙烯需求年增量有望超过产能增量。乙烯行业发展及市场需求将受到全球经济、能源价格、疫情等因素影响,物流限制、地缘政治冲突以及经贸摩擦可能导致项目投资存在不确定性,并影响项目建设进度。2026年全球乙烯需求量预计将达到2.25亿吨,2030年将增至2.48亿吨左右。

01 | 2030年全球乙烯产能有望达到约2.7亿吨

从区域产能发展看,根据对目前全球拟建和在建乙烯项目的分析,预计2022—2026年全球乙烯产能继续保持较快增长,乙烯产能年增量将超过年需求增量。未来新增乙烯主要来自蒸汽裂解、乙烷制乙烯,以及原油直接制化学品和原油催化裂解等“油转化”项目。未来5年新增乙烯产能的大部分将来自中国,这些项目主要是走传统的蒸汽裂解路线,并有一些小规模的煤/甲醇制烯烃项目,一些正在转型的传统炼化企业的“油转化”项目投运也将带来新的乙烯产能。

预计中国将新增10多套乙烯装置,新增产能近2000万吨/年。随着中国一大批炼化基地逐渐成形,乙烯产业将更加集约化发展,国际竞争力明显提升,在全球乙烯产业中的地位也进一步提升。在需求推动下,印度和东南亚地区的乙烯产能将继续增加。

预计2023年前北美地区第二波乙烯产能投入使用,之后的5年北美乙烯产能扩张阶段性暂停,2028年之后有望启动第三轮扩能。中东、除中国以外的亚洲地区、中亚-俄罗斯等地区也将新增部分乙烯产能,中东地区产能增加预计在2025年以后,新增产能来自乙烷裂解装置和炼化一体化项目。俄罗斯具备充足的原料资源,计划提高在全球石化市场上的地位,该国正在建设数个大型乙烯项目,有望在2024-2026年陆续建成投产。但是,由于俄罗斯受到制裁,一些项目可能被迫推迟。预计2026年全球乙烯产能将达到2.5亿吨/年左右。2027—2030年,全球乙烯产能增速将放缓,新增产能将主要来自中东和亚洲,2030年全球乙烯产能有望达到2.7亿吨/年左右。

02 | 未来将加快研发低碳乙烯生产技术

为应对行业碳减排的迫切要求,未来乙烯生产商将加快研发低碳乙烯生产技术。改进乙烯生产工艺、降低乙烯能耗是减少二氧化碳排放最为经济的途径[3],在不降低乙烯产量的前提下,提高生产效率,同时加快在用能和原料方面的创新,蒸汽裂解炉电气化进程将加快。乙烯工业作为石化工业龙头,将通过技术革新,推动石化行业完成绿色高效减排的目标。

03 | 高油价环境更加有利于中东和美国乙烯生产商

从原料来看,石脑油与液化石油气原料交替竞争,液化石油气将更加受欧洲和亚洲乙烯厂商的青睐,尤其是在天然气价格不断上涨的情况下。长远看,液化石油气将成为一种优于石脑油的原料。亚洲石脑油需求将继续增长,印度、东南亚、中国炼厂新建和升级产能将增加石脑油供需。中国石化行业将不断优化蒸汽裂解路线生产乙烯原料,扩大利用低价轻质原料和优质重质原料,增加轻柴油、加氢尾油等重质裂解原料进乙烯装置的比例,不断提高炼厂副产气利用程度,具有较好进口条件和产业承接条件的地区将利用更多的进口轻质原料。中国还将适度发展煤/甲醇制烯烃。中东和美国生产的乙烷仍将成为主要的乙烯原料,丰富的资源将继续支撑乙烷相对石脑油的优势。

04 | 长期看,美国乙烯净出口份额可能会逐渐受到挤压

从贸易趋势看,全球乙烯单体贸易继续扩大,北美石化生产商Enterprise Products公司宣布计划2023年下半年将乙烯出口终端规模扩大50%,2025年扩大1倍,每年出口量达到200万吨以上,美国乙烯出口量将显著增加,与中东和亚洲乙烯生产商形成竞争,但从长期来看,由于原料优势逐渐收窄,美国乙烯净出口份额可能会逐渐受到挤压。长期看,中国乙烯自给率将进一步提升,但仍需要净进口一定数量的乙烯。日本和韩国将保持乙烯净出口态势。中东地区乙烯出口规模将在2025年小幅减少后维持稳定,难以再出现较大幅度的增长。西欧仍将是乙烯净进口地区,该地区部分竞争力较差的乙烯装置可能被调整或淘汰。